レシート保管 いつまで 家庭?

家庭の領収書の保管期間においては5年が基本になります。 5年保存が目安の公共料金における起算点は、支払った月の領収書分からです。 つまり支払い月分の領収書において、5年は保管しておくと良いでしょう。 医療費においては、医療費控除の申告期間が5年なので、5年間の保存を目安としましょう。

公共料金 領収書 いつまでとっておく?

家庭の場合、領収書の保管期間の義務はありません。 ただし、2020年4月以降に生じた売掛金の時効期間は支払期限から数えて5年であるため、公共料金の領収書や、クレジットカードの明細書、通販の利用明細書などは、金銭トラブルに備えるために、5年間保管しておくことがおすすめです。

病院の領収書はいつまでとっておく?

※医療費の領収書は自宅で5年間保存する必要があります。 (税務署から求められたときは、提示又は提出しなければなりません。)

電気 領収書 いつまで保管?

ガス、電気、通信販売については民間の会社に支払うため、領収書は2年を目安に保管しましょう。 その理由は、法律的に売掛金の消滅時効が2年のため、支払ってない、多く支払ったという金銭トラブルに備えるには2年が適当だからです。

キャッシュ

領収書はとっておくべきですか?

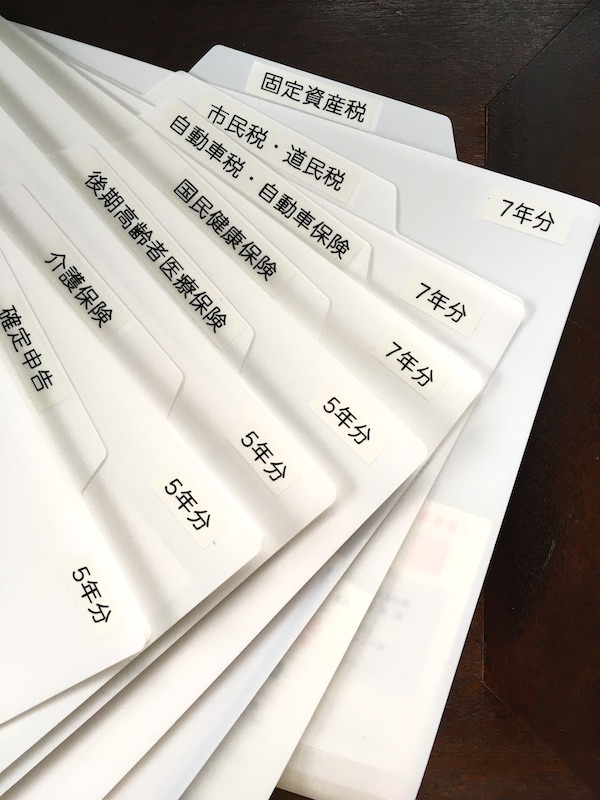

法人の規模に関係なく、いずれの企業も7年間の保管が必要です。 保管期間は、領収書を受け取った日からではなく、その領収書を受領した事業年度の確定申告書の提出期限の翌日から換算します。 そのため、同じ事業年度に属する領収書は、年度初めのものであっても年度末のものであっても、確定申告書提出期限の翌日から7年間となります。

診療明細書は捨てていいですか?

診療明細書は、確定申告の医療費控除の添付書類にできないからと捨てたりしないで保管しましょう。

医療費明細書は捨てていいですか?

診療明細書は、確定申告の医療費控除の添付書類にできないからと捨てたりしないで保管しましょう。

源泉徴収票 いつまでとっておく?

税法上は、源泉徴収票の保管期間は7年と定められています。 注意したいのは、どのタイミングを起点として7年と考えるかです。 書類の提出期限に当たる翌年1月31日の翌日を起点とします。 年末調整に関わる書類はこの日から7年間にわたって保管し、その後破棄などの対処を行います。

診療明細書はとっておくべきですか?

明細書の保管は一生涯!

自分や家族の明細書を蓄積すれば「診療記録」になります。 例えば後から薬の副作用情報が発表された時にも、自分がその薬品を使っていたのかどうか、さかのぼって確認できます。 万が一、医療事故や薬害の被害者になってしまった際の証拠にもなりえるのです。

領収書はレシートではダメですか?

税法上において領収書は「金銭または有価証券の受理を証明するために作られた受取書」とされています。 そのため、支払い先や領収書が発行された日付、支払った金額や明細が記載されていれば、領収書だけでなく、レシートも有効になります。

収入印紙は控えにも必要ですか?

つまり、契約当事者の一方が所持するものには正本又は原本と表示し、他方が所持するものには、写し、副本、謄本などという表示をしても、それが契約の成立を証明する目的で作成されたものであるならば、正本又は原本と同様に印紙税の課税対象になります。

医療費 明細書 いつ捨てる?

医療費の領収書 歯医者や内科、眼科などにかかった際の領収書は、その年の1月1日から12月31日までの1年分を保管しておこう。 なぜなら、医療費の合計額が10万円(所得の合計が200万円未満の人は、所得額の5%)を超えた場合、医療費控除が受けられるからだ。

領収書は何年保管 個人?

領収書の保管期間は、法人・個人事業主問わず7年が基本です。 ただし、法人で繰越欠損金の控除(赤字を次年度以降に繰り越し)の適用を受けるなら、領収書の保管期間は10年です。

過去の源泉徴収票 いつ捨てる?

企業などの源泉徴収義務者は、年末調整を行ったことを書類を保管する義務があります。 税法上は、源泉徴収票の保管期間は7年と定められています。 注意したいのは、どのタイミングを起点として7年と考えるかです。 書類の提出期限に当たる翌年1月31日の翌日を起点とします。

給料明細 何年分とっておく?

給与明細書や給与関連書類は適切な方法で保管しよう

給与に関わる書類は、種類によって5年または7年の保管が必要です。 一方、給与明細書は、会社での保管義務はありません。 ただし、給与明細書の発行後に従業員から確認や再発行を求められる可能性を考えると、可能であれば給与明細書も保管しておいた方が安心かもしれません。

診療明細書と領収書の違いは何ですか?

領収証:「医療費の内訳が分かるもの」として、無料で発行されるものです。 一般に、「初・再 診料」や「検査」、「投薬」、「注射」などに区分され、各項目の点数、医療費が記載さ れています。 明細書:「領収証よりも更に詳しい医療費の内訳が分かるもの」です。

領収書は手書きじゃないとダメですか?

実は税務上、領収書は手書きである必要はなく、宛名も必須ではない。 要するに何のための支出なのか合理的に説明できるかどうかが重要なので、形式的な問題ではないのだ。

お買い上げ証明書とは何ですか?

レシート、領収書、納品書、納品メール、Webの購入履歴、代替品証明書のキャプチャなどの「購入店、購入日、型番(または商品名)、金額」が確認できる書類です。

領収書のコピーは有効ですか?

答えはNOです。 もちろん紙の領収書をコピーするのはダメですが、金銭のやり取りがあった証拠となる資料であれば、手書きの領収書以外で精算するのは問題ありません。

領収書の控えは必要ですか?

領収書は金銭授受の証拠となり、販売者が購入者に、代金の支払いの証明として発行します。 発行された領収書は購入者が受け取るため、販売者側には取引の記録が残りません。 販売者側が取引の記録を残しておくためにも、領収書の控えが必要になります。 取引先から金額の間違い等の申し出があった場合は、領収書の控えで事実確認をします。