インボイス制度の国の狙いは何ですか?

2023年10月1日からは、「消費者から預かった消費税を自分の利益とせずに、国に納税してください」という「益税」をなくすことが、本来のインボイス制度の目的になります。

インボイス制度がダメな理由は?

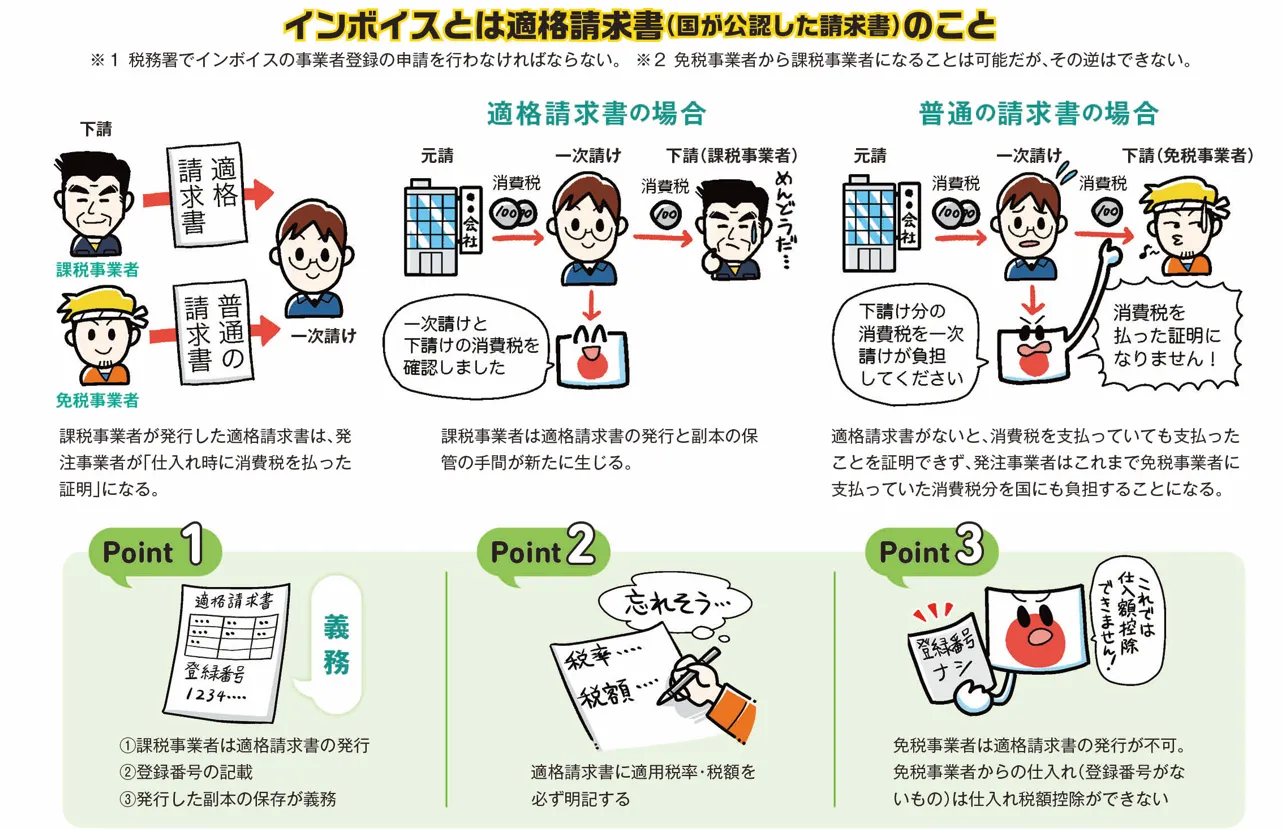

インボイス制度では、免税事業者から商品・サービスを仕入れた場合、インボイスの発行を受けられません。 その取引の仕入税額は還付を受けられず、控除額が減ることになります。 免税事業者からの仕入で、払い損になってしまう可能性があります。

キャッシュ

インボイス制度の欠点は何ですか?

インボイス制度における最大のデメリットは、消費税の控除額が減ってしまいかねないことでしょう。 インボイス制度では、仕入税額控除の適用の条件として、適格請求書(インボイス)の保存が必須だと上述しました。

インボイス制度 なんのため 個人事業主?

個人事業主がインボイス制度に登録することで、インボイスを発行できるようになります。 すると、個人事業主が発行したインボイスがあることで、個人事業主に発注する事業者側はこれまで通り節税できます。 事業者側はこれまで通り発注した金額を節税できる個人事業主とは取引を続けるはずです。

インボイス制度 誰が困る?

インボイス制度では、消費税の課税事業者が取引先から法的に有効なインボイスを受け取れないと困ってしまいます。 したがって、インボイス制度の影響が大きいとされる事業者は課税事業者を主な取引先にしている事業者です。 影響の大きい事業者として、まず挙げられるのが飲食店です。

インボイス制度 決めたのは誰?

個人事業主だけでなく企業の対応も問われるインボイス制度。 税理士として企業の顧問や実務家へのセミナーなどを手掛ける小島孝子氏と、お笑い芸人であり税理士として事務所を開業している個人事業主の一面も持つかじがや卓哉氏に、2023年10月1日の導入開始に向けて、正しい知識や心構えについて伺いました。

インボイス制度 一人親方 どうなる?

インボイス登録をした一人親方であれば、請負契約に基づく下請け業者である。 法人は、交付されたインボイスに基づき、仕入税額控除ができる。 インボイス登録をしない場合には雇用関係に基づく社員であることを相互に確認し、社員は社会保険の対象となる。

インボイス登録しなくて良い人は?

取引相手が仕入税額控除をしない事業者であれば、インボイスは必要ありません。 また、取引相手の事業者が簡易課税制度を適用している場合も、インボイスは必要ありません。 中小企業の事務負担を軽減するために、消費税の納税額を売上に係る消費税額から簡単に算出することを認める制度です。

インボイス制度はしたほうがいいですか?

インボイス制度導入のメリットは、電子インボイスの導入がしやすくなる、適格請求書事業者になることで取引継続が期待できるといったことが挙げられます。 一方で、制度が変わることによって経理業務が煩雑化することや、消費税の控除額が減少する恐れがあるなどのデメリットもあります。

インボイス制度はやるべきですか?

インボイス制度の導入が必要な理由・背景 仕入税額控除を受けるためのルールとして、請求書等保存方式に代えてインボイス方式の導入が必要な主な理由は、「取引における消費税額を正確に把握するため」「正確な税率を確認するため」「不正やミスを防ぐため」の3つです。

インボイス制度 入らないとどうなる?

インボイス制度が始まるとどうなる

インボイスを発行しないと、販売先は原則として消費税の仕入税額控除ができません。 そのため、課税事業者においては自社の税負担増に繋がるケースや、免税事業者においては取引を見直されるケースが発生する恐れがあります。 課税事業者である自社は仕入税額控除を行い、消費税を納付します。

インボイス制度が必要な人は?

1.インボイス制度の登録申請が必要な人とは

インボイス制度の登録申請が必要とされるのは、企業を対象として主に事業を行っている事業者です。

インボイスが必要ない人は?

取引相手が仕入税額控除をしない事業者であれば、インボイスは必要ありません。 また、取引相手の事業者が簡易課税制度を適用している場合も、インボイスは必要ありません。 中小企業の事務負担を軽減するために、消費税の納税額を売上に係る消費税額から簡単に算出することを認める制度です。

インボイス制度は登録しないとダメですか?

2023年10月1日から導入されるインボイス制度は、課税事業者が消費税の仕入税額控除の適用を受けるために登録する必要がある制度です。 インボイス制度への登録は任意なので、個人事業主が登録する義務はありませんが、登録しないでいると課税事業者との取引が減少するおそれがあります。

インボイス制度 やらないとどうなるか?

インボイス制度が始まるとどうなる

仕入先からインボイスを入手できないと、自社は仕入税額控除ができません。 そのため、自社の税負担の増加につながる可能性があります。 ただし、簡易課税制度(※2)を選択している場合には、みなし仕入率に基づき仕入税額控除の計算をしますので、自社の税負担は増加しません。

インボイス登録したほうがいい人は?

現在、課税事業者および、原則的に前々年度(個人事業主の場合、前々年)の課税売上高が1,000万円を超えている事業者は、課税事業者として、事前に登録申請をして登録事業者になっておいたほうがいいでしょう。2023年10月1日のインボイス制度開始に間に合うよう、2023年3月31日までに登録申請を行いましょう。

インボイス登録しない方がいい人は?

《インボイス登録が必要ない場合》

・取引相手はインボイスを必要としない個人や免税事業者が多い。 ・仕事を切られない。 競合相手が少ない。 ・仕入税額控除の経過措置(6年間)があるから、当面は様子を見たい。

イン ボイス 制度 個人事業主 登録 しない と どうなる?

インボイス制度への登録は任意なので、個人事業主が登録する義務はありませんが、登録しないでいると課税事業者との取引が減少するおそれがあります。 そのため、事業の状況によってはインボイス制度への登録を検討しておきましょう。

インボイスに登録しないとどうなる?

インボイス制度が始まるとどうなる

仕入先からインボイスを入手できないと、自社は仕入税額控除ができません。 そのため、自社の税負担の増加につながる可能性があります。 ただし、簡易課税制度(※2)を選択している場合には、みなし仕入率に基づき仕入税額控除の計算をしますので、自社の税負担は増加しません。